Ogni volta che i listini azionari si avvicinano ai massimi o li superano, scattano le preoccupazioni da parte di molti investitori, che sia pronto dietro l’angolo uno storno a spazzare via i recenti guadagni.

Nel mondo finanziario perfetto, che troviamo però solo nella testa dell’investitore, l’ideale è comprare quando i mercati sono ai minimi “in modo da beneficiare di una loro rapida risalita e immediatamente vendere ai massimi”. Bellissimo. Questa affermazione la sentiamo tutti un sacco di volte (un po’ la bramiamo come successo personale) e per alcuni, coloro “che ne capiscono”, è un vanto ad affermare quanto siano bravi ad ottenere risultati con questa strategia.

Nel mondo reale, di per sé imperfetto, perché nella sua bellezza è attraversato dalle emozioni delle persone, che sono la principale leva nelle scelte di tutti i giorni (anche quelle finanziarie), non funziona proprio così, anzi quasi mai funziona così.

Questo non vuol dire, che nella nostra imperfezione emotiva, ci sia assenza di risultati.

Ho a tal proposito una notizia: i risultati sul mercato azionario arrivano indipendentemente dal nostro muoverci al suo interno con un mix di paure, ansie, avidità, opportunismo.

La semplice “noia” di dare il giusto tempo ad investimenti azionari, che per loro natura sono orientati al lungo termine, può essere la nostra più grande risorsa.

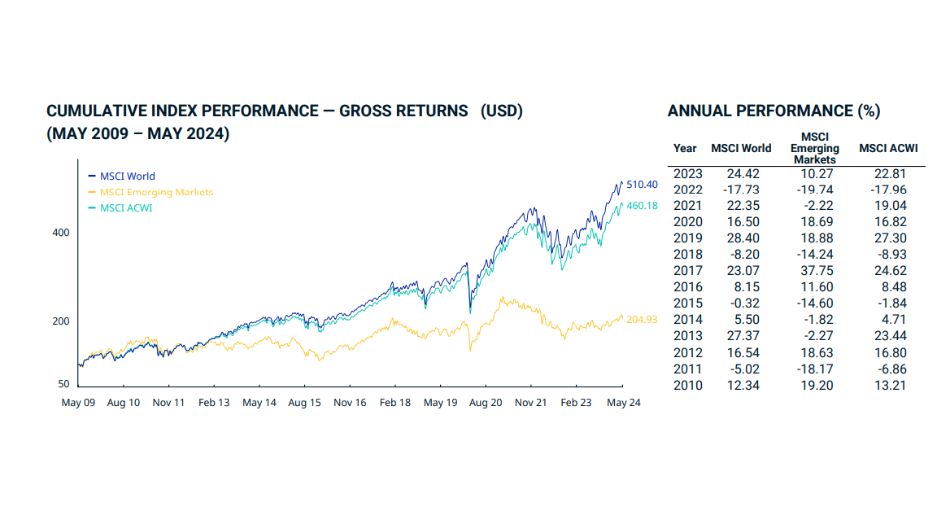

Qui sotto il grafico degli Indici MSCI WORLD (che prendiamo come riferimento, rappresentativo di 1.465 titoli, i più rilevanti) quotati su 23 differenti mercati azionari, MSCI ALL COUNTRY e MSCI EMERGING MARKETS.

La volatilità è una costante, ma come vediamo, i mercati per loro natura sono orientati alla crescita in qualsiasi contesto (Bolle speculative, Covid, Inflazione, Conflitti, Tassi troppo alti o troppo bassi,…).

È stato un periodo fortunato? E’ solo questione di spinta proveniente dal settore tecnologico?

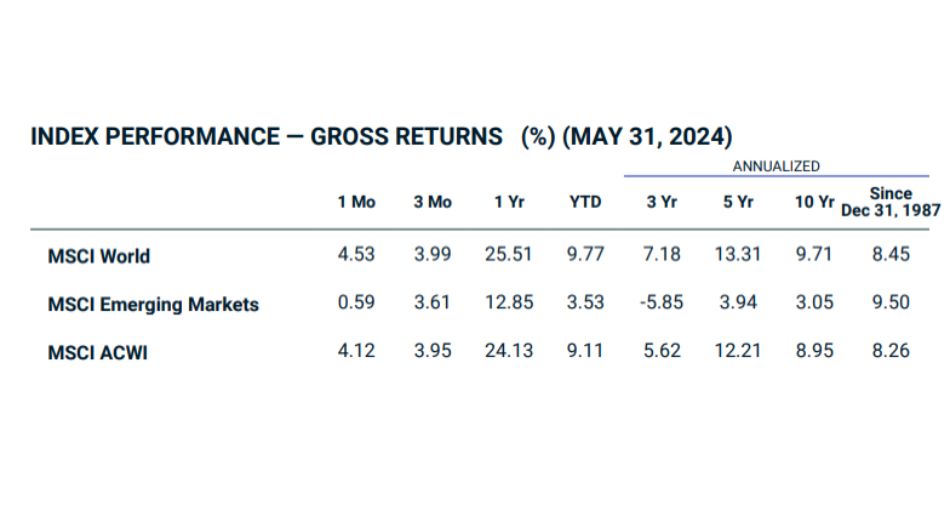

Be’, allungando la serie, il dato di ritorno medio è evidenziato qui sotto.

Dal 31.12.87 al 31.05.2024 il ritorno medio annuo dell’Indice MSCI WORLD è stato del 8,45%.

Tutto così facile? Assolutamente no. Serve razionalità e pazienza.

La sfida del lungo periodo è che, in mezzo, c’è il breve periodo, cioè quello in cui viviamo. I dati storici ci mostrano una tendenza decisamente positiva, ma è anche vero che si tratta di dati medi di lungo periodo, intervallati, come è normale sia così, da correzioni anche significative. Ecco perché mantenere razionalità e pazienza non è così scontato, per quanto sia il vero fattore che fa la differenza.

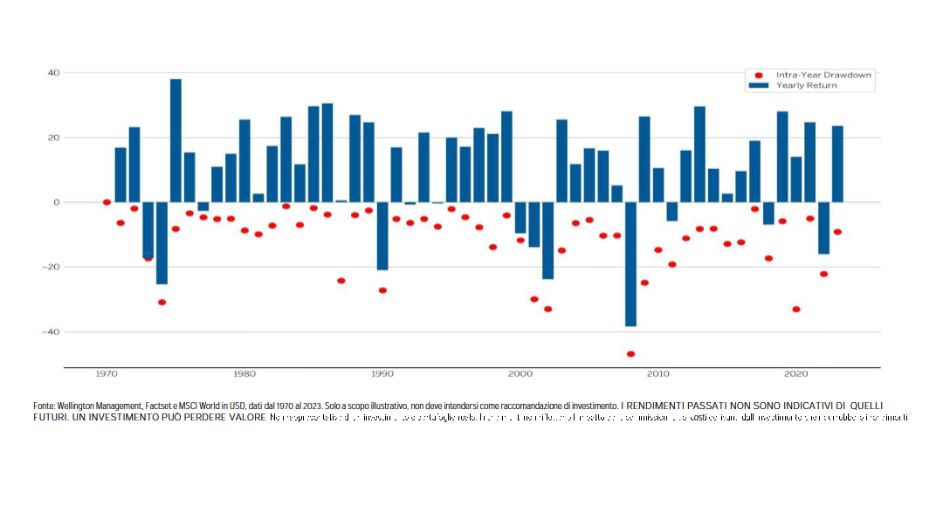

Il grafico qui sotto evidenzia in modo visivamente molto chiaro, quanto la volatilità vada gestita e non subita, perché è un elemento ineliminabile all’interno dei mercati finanziari.

Anche in anni solari dove il ritorno è stato molto importante (con rendimenti positivi a doppia cifra) i mercati si sono trovati per un breve periodo in condizioni di forte correzione. Il punto rosso evidenzia nell’anno il minimo di mercato, mentre la barra blu il risultato annuo ottenuto al 31.12.

Se ci facciamo guidare dall’emozione, rischiamo seriamente non solo di non cogliere la crescita del mercato, ma di distruggere valore per il nostro patrimonio.

Il momento perfetto per investire qual è?

La realtà è che il momento perfetto non esiste. Esiste il qui ed ora: vuol dire che dobbiamo ancorarci ai nostri obiettivi e su di essi costruire le nostre scelte. Se “corriamo appresso” al mercato, saremo sempre un passo indietro, perché sarà Lui a condizionare noi e non viceversa.

Il “momento giusto” è praticamente impossibile da identificare con certezza: l’arte di prevedere l’andamento dei mercati, infatti, non è di questo mondo. E questo significa che nessuno ha gli strumenti per dire che oggi le quotazioni sono “troppo” alte. Il fatto che un indice viaggi sui massimi storici ci dice solo che, guardando al passato, troveremo delle quotazioni inferiori. Ma non ci dice niente sul futuro, specialmente su quello imminente.

I mercati finanziari infatti non sono ragionevoli, ed anche se riuscissimo ad azzeccare lo scenario, non sapremmo in che modo potrebbero reagire davvero. Insomma, pensare che “i mercati siano troppo alti e quindi non investo” è un esercizio di pura teoria che ci può “costare caro”.

Tutto questo per dire che al netto del dono della preveggenza che alcuni di noi potrebbero anche avere, le nostre scelte devono basarsi sui capisaldi della pianificazione finanziaria, che costruita insieme al nostro consulente finanziario, è strettamente correlata ai nostri obiettivi di vita e non alle notizie di giornata che arrivano dai mercati.

La storia ci insegna che i mercati azionari tendono a salire nel lungo termine. Ogni correzione è stata riassorbita in un tempo ragionevole per poi andare a “ritoccare e superare” i massimi di mercato che a quel momento sembravano un tetto di cristallo infrangibile. È così da decenni, ma serve il giusto tempo.

Ecco perché è opportuno iniziare a investire il prima possibile: per fare del tempo il nostro più grande alleato.

Vuoi approfondire l’argomento? Contattami.